Welche Voraussetzungen für einen Ratenkredit gibt es?

Artikel erstellt am 28.02.2018

Mit einem Ratenkredit-Antrag kommt viel Bürokratie auf Sie zu. Denn Sie müssen viele Bedingungen beachten. Doch wer bekommt überhaupt einen Ratenkredit?

Die Voraussetzungen für einen Ratenkredit erklärt

Inhaltsverzeichnis

- Wann sollte ich mich für einen Ratenkredit entscheiden?

- Welche zwingenden Voraussetzungen gibt es bei allen Banken?

- Welche Voraussetzungen gibt es bezüglich meines Einkommens?

- Wie gut muss meine Bonität für einen Ratenkredit sein?

- Welche sonstigen Voraussetzungen gibt es für einen Kredit?

- Wann erhalte ich eine Zu- oder Absage für einen Kredit?

- Die Voraussetzungen für einen Kredit sind hart

Einen Ratenkredit zu eröffnen ist für viele Verbraucher kein alltäglicher Schritt. Die damit verbundene Bürokratie stellt deshalb auch häufig ein großes Hindernis dar. Zwar wird es Ihnen in unserem Ratenkreditvergleich sehr einfach gemacht einen Kredit zu eröffnen. Einige Voraussetzungen und Bedingungen gibt es allerdings dennoch. Da es sich bei einem Ratenkredit um ein relevantes Finanzprodukt handelt, ist der Prozess in der Regel mehrstufig. In diesem Ratgeber wollen wir Ihnen deshalb erklären, welche Voraussetzungen Sie für die Beantragung erfüllen müssen.

Wann sollte ich mich für einen Ratenkredit entscheiden?

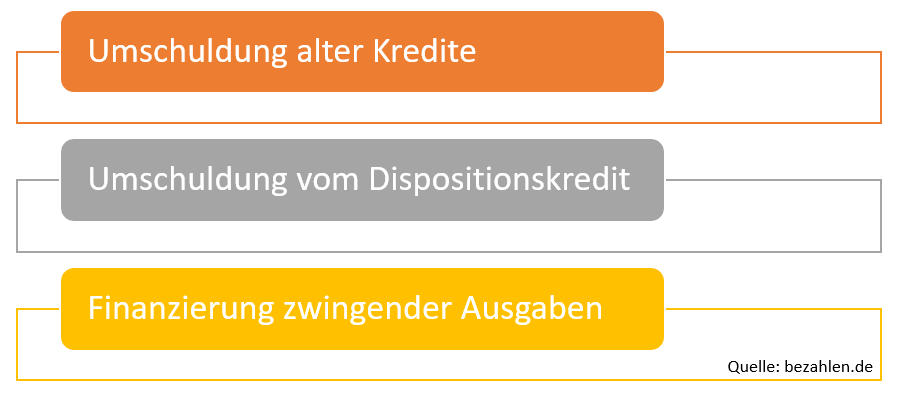

Anders als ein Girokonto oder eine Kreditkarte kommt ein Ratenkredit keineswegs für jeden in Frage. Das bedeutet für Sie auch, dass die Eröffnung eines Ratenkredits nicht immer sinnvoll ist. Vielmehr gibt es nur ausgewählte Situationen, in denen Sie sich für einen Ratenkredit entscheiden sollten. Generell wird wenn überhaupt nur in diesen Fällen zu einem Ratenkredit geraten:

Gerade die Umschuldung alter Kredite ist zudem mit großer Vorsicht zu genießen. Wenn Sie sich für eine Umschuldung entscheiden, sollten in jedem Fall die Bedingungen besser sein. Darüber hinaus sollte eine Umschuldung Ihre Schuldenlast oder Zinsbelastung insgesamt verringern. Eine Umschuldung für mehr finanziellen Spielraum, die gleichzeitig mit höheren Gesamtschulden einhergeht, ist auch bei geringeren Zinsen nicht empfehlenswert. Sofern Sie Ihre Schulden nicht in den Griff bekommen, sollten Sie sich in jedem Fall an eine Schuldnerberatung wenden. Eine immer weiterlaufende Umschuldung ist wenig sinnvoll, wenn Sie nur von Kredit zu Kredit „springen“.

Auch die Umschuldung vom Dispositionskredit lohnt sich nicht immer. Vielmehr sollten Sie klar abwägen, wann eine Umschuldung sinnvoll ist und wann nicht. Grundsätzlich ist die Umschuldung immer dann sinnvoll, wenn Sie bereits seit einigen Monaten konstant auf Ihren Dispositionskredit setzen oder aktuell nicht absehen können, wann Sie aus dem Dispo wieder herauskommen. Nicht zuletzt kann eine Umschuldung dann Sinn ergeben, wenn Sie Ihr Konto um größere Summen überziehen und den Kontostand nicht, zumindest innerhalb von zwei Monaten, wieder in den schwarzen Bereich bringen. Sofern Sie von einem der genannten Fälle betroffen sind, sollten Sie auf jeden Fall einen Blick in unseren Ratenkreditvergleich werfen.

Die traditionelle Kreditaufnahme ist ebenfalls ein relevantes Thema. So sollten Sie einen Kredit immer nur dann aufnehmen, wenn dieser für zwingend erforderliche Ausgaben gedacht ist. Also beispielsweise dann, wenn Sie unbedingt ein wichtiges Haushaltsgerät wie eine Waschmaschine kaufen müssen. Bei nicht zwingend erforderlichen Ausgaben raten wir Ihnen von einem Ratenkredit eher ab. In Ausnahmefällen kann ein Ratenkredit auch für solche Ausgaben eine Lösung sein – Sie sollten dabei allerdings mit großer Vorsicht vorgehen. Auf keinen Fall sollten Sie einen Kredit aufnehmen, um sich etwas „zu gönnen“. Einen Urlaub über einen Kredit zu finanzieren, ist beispielsweise nicht empfehlenswert. Das Risiko und der Ertrag stehen für Sie in diesem Fall in keinem sinnvollen Verhältnis (Stand: 01/2018).

Welche zwingenden Voraussetzungen gibt es bei allen Banken?

Die Aufnahme eines Ratenkredits ist in Deutschland an klare Bedingungen geknüpft. Einige Bedingungen gelten deswegen generell bei allen Anbietern und sind teilweise sogar gesetzlich vorgeschrieben. Zwingend erfüllen müssen Sie diese Bedingungen:

- Sie sind volljährig, haben also das 18. Lebensjahr vollendet

- Sie haben einen Wohnsitz in Deutschland

- Sie haben eine deutsche Kontoverbindung

Anders als beispielsweise bei einem Basiskonto können Sie einen Ratenkredit also nicht einfach eröffnen, wenn Sie keine deutsche Staatsbürgerschaft besitzen. Auch ein fester und angemeldeter Wohnsitz in Deutschland ist eine zwingende Voraussetzung für ein solches darlehen, die Sie unbedingt beachten müssten. Sofern Sie also beispielsweise zwar Deutscher sind, aber nicht in Deutschland wohnen, können Sie in der Regel keinen Ratenkredit aufnehmen – Ausnahmen sind in diesem Fall allerdings möglich. Darüber hinaus gilt es darauf hinzuweisen, dass auch ein Zweitwohnsitz in Deutschland ausreichend ist, um einen Ratenkredit zu eröffnen.

Bedenken sollten Sie darüber hinaus, dass Sie über eine deutsche Kontoverbindung verfügen müssen. Sie müssen also zumindest bereits ein Girokonto bei einer deutschen Bank haben, um auf einen Ratenkredit setzen zu können. Das Bankkonto ist schlichtweg deswegen eine zwingende Voraussetzung, weil dorthin das Geld aus dem Kredit ausgezahlt wird. Auch die Rückzahlung wird in den meisten Fällen über dasselbe Konto abgewickelt. Bevor Sie sich also in unserem Kreditvergleich umsehen, sollten Sie in jedem Fall ein eigenes Girokonto eröffnen bzw. parat haben. Nur so kann auch wirklich garantiert werden, dass Sie einen Ratenkredit auch erhalten.

Welche Voraussetzungen gibt es bezüglich meines Einkommens?

Relevant ist für die Beantragung eines Ratenkredits auch das Einkommen. Wenngleich sich bezüglich des Arbeitsplatzes und des Einkommens Unterschiede ergeben, die sich je nach Anbieter in unserem Kreditvergleich unterscheiden, gibt es meist einige typische Voraussetzungen:

- Sie haben Ihren Job seit mindestens sechs Monaten

- Sie verfügen über ein unbefristetes Arbeitsverhältnis

- Sie erhalten ein stabiles monatliches Einkommen

- Sie sind nicht auf staatliche Unterstützungsleistungen angewiesen

Die genauen Bedingungen unterscheiden sich von Bank zu Bank, allerdings ist ein unbefristetes Arbeitsverhältnis meist eine der entscheidenden Voraussetzungen für einen Ratenkredit. Sofern Sie nur einen befristeten Vertrag haben, wird Ihnen ein Ratenkredit bei vielen Bank verweigert. Das unbefristete Arbeitsverhältnis dient der Bank schlichtweg als Sicherheit dafür, dass Sie Ihre Raten auch langfristig bezahlen können. Auch mit einem unbefristeten Arbeitsvertrag haben Sie bei einigen Anbietern aus dem Ratenkreditvergleich Chancen auf einen Kredit. Das gilt allen voran dann, wenn die Befristung des Arbeitsverhältnisses über einen längeren Zeitraum besteht als der Kredit läuft. Doch auch in anderen Fällen haben Sie zumindest gute Möglichkeiten.

Auch die Dauer des Arbeitsverhältnis' ist von Relevanz. Generell wird Ihnen eigentlich nie ein Ratenkredit gewährt, wenn Sie sich noch in der Probezeit befinden – während dieser kann eine spontane Kündigung drohen, die wiederum die Rückzahlung des Kredits gefährdet. Die meisten Banken setzen gewöhnlich eine Zielmarke von sechs Monaten – Sie müssen also mindestens ein halbes Jahr in Ihrem Job sein, um einen Ratenkredit abschließen zu können. Teilweise wird auch ein Arbeitsverhältnis über mindestens ein Jahr vorausgesetzt. Bei einigen Anbietern aus dem Ratenkreditvergleich finden sich aber überhaupt keine offiziellen Einschränkungen.

Sehr kompliziert ist auch die Bedingung eines „stabilen monatlichen Einkommens“. Hier unterscheiden sich die Banken am meisten, denn die Voraussetzungen für einen Kredit werden von den Instituten individuell festgelegt. Relevant sind bei der Bemessung darüber hinaus die gewünschte Kreditsumme sowie die Laufzeit des Kredits. Grundsätzlich gilt: Je höher das Risiko, also je höher die Kreditsumme und je länger die Laufzeit, desto höher muss Ihr stabiles Einkommen sein. Was genau das Wort „stabil“ dabei bedeutet, hängt von der jeweiligen Bank ab. Meist schätzen die Institute verschiedene Berufe und Branchen sowie die bisherige Laufzeit Ihres Arbeitsvertrags ein und entscheiden dann, ob Sie einen stabilen Job haben oder nicht. Bezüglich der Gehaltsgrenzen lässt sich keine klare Aussage treffen. Fest steht allerdings, dass beispielsweise ein 400 Euro-Job in fast allen Fällen nicht für einen Ratenkredit ausreicht, auch ein Teilzeitjob oder ein Arbeitsverhältnis mit Gehalt im Mindestlohn-Bereich reicht nur selten aus.

Auch der Erhalt von Unterstützungsleistungen kann einen Kredit für Sie verhindern. Sofern Sie kein Arbeitsverhältnis haben, sind Ihre Chancen auf einen Kredit generell sehr gering. Doch viele Anbieter im Ratenkreditvergleich sind auch in anderen Fällen eher kritisch gestimmt. Studenten, die einen Nebenjob haben und gleichzeitig eine Leistung wie Bafög beziehen, erhalten nur in seltenen Fällen einen Ratenkredit – Studentenkredite sind hiervon ausgenommen, da diese anderen Bedingungen unterliegen. Auch wenn Sie beispielsweise eine Aufstockung des Gehalts vom Sozialamt erhalten, werden Sie im Normalfall keinen Ratenkredit abschließen können. Allerdings gilt: Der Erhalt von Unterstützungsleistungen schließt nicht zwingend einen Ratenkredit aus. Ihre Chancen sind in diesem Fall schlichtweg deutlich schlechter (Stand: 01/2018).

Wie gut muss meine Bonität für einen Ratenkredit sein?

Rund um die Beantragung eines Ratenkredits geht es auch immer wieder um das Thema Bonität. Die Schufa spielt bei Finanzprodukten generell eine wichtige Rolle, das gilt beispielsweise für den Kreditkartenvergleich genauso wie für den Ratenkreditvergleich. Schon für die Eröffnung der meisten Girokonten ist eine Bonitätsauskunft zwingend erforderlich. Beim Ratenkredit fällt diese meist noch strenger aus, da hier das Risiko für die Banken größer ist. Sofern Sie einen Blick in Ihre Schufa-Auskunft werfen, spielt für die Beantragung allen voran Ihr Score beim Punkt „Schufa Score für Banken 2.0“ eine Rolle. Neben dem konkreten Zahlungswert ist allen voran Ihre Kredithistorie von Bedeutung.

Sofern Sie in der Vergangenheit bereits Kredite aufgenommen haben, wird eine Bank bei einem neuen Ratenkredit prüfen, ob Sie sich bei der Rückzahlung etwas zu Schulden haben kommen lassen. Natürlich sieht eine Bank die entsprechenden Werte nur über einen gewissen Zeitraum, da alte Schufa-Daten nach einem gewissen Zeitraum gelöscht werden. Je nach Bank spielen bei der Analyse Ihres Schufa-Wertes dabei verschiedene Aspekte eine unterschiedlich gewichtete Rolle. Grundsätzlich sollte Ihr Bonitätswert allerdings mindestens 90 Prozent betragen, wenn Sie sich für einen Anbieter aus unserem Ratenkreditvergleich entscheiden möchten.

Sofern Ihre Bonität unterhalb dieses Wertes liegt, stehen Ihre Chancen eher schlecht. Vor der Beantragung eines Kredits sollten Sie im Idealfall deshalb eine Schufa-Selbstauskunft (einmal jährlich kostenfrei) anfordern. Die besten Chancen auf einen Kredit haben Sie selbstredend immer dann, wenn Ihr Schufa-Score möglichst hoch ausfällt. Wenn dieser bei über 95 Prozent liegt, sollten Sie aus den Anbietern in unserem Ratenkreditvergleich relativ frei wählen können.

Die Bonität ist nicht nur ausschlaggebend dafür, ob Sie einen Kredit bekommen oder nicht, sondern auch für den Kreditzinssatz. Bei vielen Banken gibt es Ratenkredite mit einem Zinssatz, der in einem gewissen Bereich liegt. Gerade deshalb wird vielfach mit „ab“-Zinsen geworben. Den besten Zinssatz erhalten Sie dabei leider nur relativ selten, nämlich dann, wenn Ihre Bonität perfekt ist und die restlichen Bedingungen des Kredits (Laufzeit / Kredithöhe) passen. Sofern Ihre Bonität nicht ideal ist, zahlen Sie meist einen höheren Zinssatz. Das gilt allerdings dann nicht, wenn Sie auf einen bonitätsunabhängigen Kredit setzen. Solche Angebote gibt es in Deutschland mittlerweile von einigen Banken, ein prominentes Beispiel ist dabei der DKB-Privatkredit.

Welche sonstigen Voraussetzungen gibt es für einen Kredit?

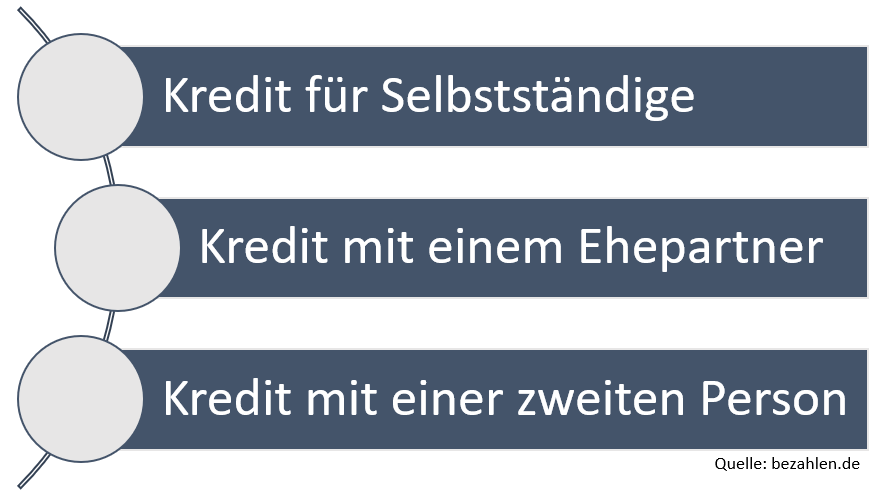

Sofern Sie die oben genannten Bedingungen erfüllen und eine gute Bonität haben, sollte Ihrem Kreditwunsch nichts im Wege stehen. In einigen Spezialfällen kann es aber noch zusätzliche Bedingungen geben, die Sie für die Beantragung eines Kredits erfüllen müssen. Relevant ist das unter anderem bei diesen Krediten:

Sofern Sie sich beispielsweise als Selbstständiger oder Freiberufler für einen Kredit entscheiden, spielt zuerst einmal eine Rolle, ob es sich um einen geschäftlichen oder privaten Kredit handelt. Die Bedingungen unterscheiden sich hier deutlich. In unserem Ratenkreditvergleich finden Sie beispielsweise nur Angebote für private Kredite. Wenn Sie den Kredit für sich selbst beantragen, müssen Sie dafür meist entsprechende Bedingungen erfüllen. Einige Banken, etwa die ING-DiBa, vergeben Privatkredite sogar ausschließlich an Freiberufler und nicht an andere Selbstständige. Auch Existenzgründer bekommen selten einen Ratenkredit. Weitere Ausschlüsse gibt es in Branchen wie der Gastronomie oder der Land- und Forstwirtschaft.

Teilweise verlangen Banken bei Ehepartnern, dass beide Seiten für einen Kredit haften. Dies ist zwar keine zwingende Voraussetzung, kann von Banken aber flexibel so festgelegt werden. Gerade der Hauptverdiener muss bei einem Ratenkredit gewöhnlich immer unterschreiben. Einen Kredit gemeinsam mit dem Ehepartner aufzunehmen kann also durchaus sinnvoll sein. Es gibt allerdings auch Gründe, die dagegensprechen. Sofern Sie Ihre Haftung insgesamt begrenzen wollen, sollten Sie eher auf einen Ratenkredit setzen, bei dem Sie nicht gemeinsam mit Ihrem Ehepartner haften müssen.

Sofern Sie den Kredit gemeinsam mit einer anderen Person beantragen, wird bei vielen Banken vorausgesetzt, dass Sie an derselben Adresse wohnen. Sie können also meist keinen Kredit mit Freunden aufnehmen, sondern müssen dies gewöhnlich mit einem Partner oder zumindest Mitbewohner tun. Auch hier unterscheiden sich die Bedingungen der verschiedenen Banken allerdings, weswegen sich aus dieser Voraussetzung keine Allgemeingültigkeit ableiten lässt (Stand: 01/2018).

Wann erhalte ich eine Zu- oder Absage für einen Kredit?

Sofern Sie die Bedingungen erfüllen und sich für eine Beantragung im Ratenkreditvergleich entscheiden, erhalten Sie eine Zu- oder Absage meist innerhalb eines bestimmten Zeitraums. Teilweise gibt es eine sogenannte Sofort-Entscheidung, Sie werden also direkt nach der Beantragung informiert. In allen anderen Fällen erhalten Sie in der Regel innerhalb weniger Tage per E-Mail oder per Post eine Zu- oder Absage. Nur selten dauert der Prozess länger als eine Woche. Alle Zu- oder Absagen sind endgültig und können auch bei einem Anruf der Hotline nicht geändert werden.

Die Voraussetzungen für einen Kredit sind hart

In Deutschland ist es nicht einfach einen Kredit zu beantragen. Während Sie sehr simpel ein Girokonto eröffnen oder eine Kreditkarte beantragen können, ist die Sache bei einem Ratenkredit wesentlich schwieriger. Die Voraussetzungen sind relativ klar und setzen neben einem Wohnsitz in Deutschland und der Staatsbürgerschaft auch ein stabiles Einkommen aus einer unbefristeten Beschäftigung voraus. Dadurch werden Sie allerdings auch selbst geschützt, denn ein Kredit sollte immer nur dann in Frage kommen, wenn Sie diesen auch sicher wieder zurückzahlen können und wirklich brauchen (Stand: 01/2018).

Bildquellen:

Zeit ist Geld: 48522875 © Peter Zsuzsanna | Dreamstime.com

Aufzählungen: Bezahlen.de

Beratungsgespräch: Konstantin Chagin | Dreamstime Stock Photos

Kontenliste: dsgv.de

Menschen-Collage: Photographerlondon | Dreamstime.com

Bargeld und Laptop: ID 53071110 © Julia Lazarova | Dreamstime

Schufa-Zentrale: SCHUFA Holding AG

DKB-Logo: Deutsche Kreditbank (DKB)

Familie: Valuavitaly | Dreamstime.com

E-Mail-Symbol: Lomachevsky | Dreamstime Stock Photos