Wie unterstützt mich der Staat bei der Immobilienfinanzierung?

Eine eigene Immobilie ist oft mit einem notwendigen hohen Kredit verbunden. Zum Glück hilft da auch der Staat. Wir zeigen Ihnen, welche staatlichen Hilfen Sie in Anspruch nehmen können.

Eine eigene Immobilie ist oft mit einem notwendigen hohen Kredit verbunden. Zum Glück hilft da auch der Staat. Wir zeigen Ihnen, welche staatlichen Hilfen Sie in Anspruch nehmen können.

Die Immobilienfinanzierung ist für viele Verbraucher in Deutschland ein großer Schritt. Wenn Sie sich für den Kauf oder den Bau einer Immobilie entscheiden, ist das auch immer mit einem Risiko verbunden. Gerade deshalb gilt der Weg ins Eigenheim auch immer wieder als sehr großer Schritt. Experten raten deshalb dazu, vor der Kreditaufnahme alle Vor- und Nachteile abzuwägen. Eine Immobilienfinanzierung macht nur dann Sinn, wenn das Risiko nicht zu hoch ist. Zum Glück gibt es allerdings auch Hilfe vom Staat. Wir wollen Ihnen in diesem Ratgeber vorstellen, welche Arten von staatlicher Unterstützung Sie bei der Immobilienfinanzierung in Anspruch nehmen können.

Die bekannteste Art der staatlichen Unterstützung bei der Immobilienfinanzierung ist zweifelsfrei das KfW-Darlehen. KfW steht für Kreditanstalt für Wiederaufbau. Mit diesem Auftrag hat die Bank allerdings nur noch wenig gemein. Vielmehr fördert die KfW mittlerweile öffentliche und private Vorhaben zur Immobilien- und Projektfinanzierung. Davon können auch Sie als Privatverbraucher profitieren, denn für ein KfW-Darlehen kommen Sie unter Umständen auch infrage, wenn Sie sich den Traum vom Eigenheim erfüllen möchten. Unterstützt wird allerdings nicht die Immobilienfinanzierung als solche, sondern bestimmte Aktivitäten beim Bau oder der Nachrüstung.

So honoriert die KfW beispielsweise Energiebewusstsein. Wenn Sie eine energieeffiziente Wohnung kaufen oder bauen, erhalten Sie beispielsweise einen Tilgungszuschuss von bis zu 15.000 Euro (Stand: 02/2017). Wenn Sie Ihre Wohnung oder Ihr Haus nachträglich energieeffizient nachrüsten, erhalten Sie zudem einen Tilgungszuschlag von bis zu 3.750 Euro. Generell sollten Sie allerdings bedenken, dass es klare Regularien für diese staatliche Förderung gibt. Informieren Sie sich also am besten schon vor der Immobilienfinanzierung, welche Voraussetzung es seitens der KfW gibt.

Die Förderprogramme der KfW in einem Video erklärt:

Neben Tilgungszuschlägen bietet die Kreditanstalt für Wiederaufbau Ihnen auch Vorteile bei den Zinsen. Wenn Sie energieeffizient nach den Maßstäben der KfW bauen, erhalten Sie ein KfW-Darlehen bis 100.000 Euro zum vergünstigten Zinssatz. Die Zinsen liegen dabei im Idealfall nur bei 1,21 Prozent (Stand: 02/2017). Auch für eine Nachrüstung erhalten Sie in diesem Fall ein KfW-Darlehen bis 50.000 Euro. Dabei liegen die Zinsen teilweise sogar nur bei 0,75 Prozent (Stand: 01/2017). Den Minimalzins erhalten Sie allerdings nur, wenn die KfW Ihr Bauvorhaben als zu 100 Prozent den Ansprüchen entsprechend einstuft. Das ist eher selten der Fall. Im Normalfall erhalten Sie deshalb eine Teilförderung mit einem leicht höheren Zinssatz, der das KfW-Darlehen im Marktvergleich aber dennoch äußerst attraktiv macht.

Neu ist im Rahmen des KfW-Darlehens die Förderung für den altersgerechten Umbau sowie für den Einbruchsschutz. Gefördert werden hier alle Renovierungsmaßnahmen mit diesem Zweck. Sie können entsprechend auch dann von einem zinsgünstigen KfW-Darlehen profitieren, wenn Sie sich für einen altersgerechten Umbau Ihrer Wohnung entscheiden. Interessant daran: Sie können diesen Umbau auch problemlos dann anstoßen, wenn Sie erst in den 50ern sind und dennoch die Förderprämie abgreifen. Darüber hinaus erhalten Sie die attraktiveren Zinsen auch dann, wenn Sie Ihre Wohnung – etwa durch zusätzliche Schlösser oder Kameras – besser gegen Einbrüche schützen. Sie sollten sich allerdings in jedem Fall die genauen Bedingungen für die zinsbegünstigten Darlehen ansehen, bevor Sie mit den Umbauten beginnen (Stand: 07/2017).

Neben dem KfW-Darlehen können Sie bei energetischen Sanierungen auch auf die Unterstützung des Bundesamtes für Wirtschaft und Ausfuhrkontrolle (Bafa) setzen. Dieses fördert den Bau beziehungsweise Umbau (Achtung: nur, wenn ein Heizungssystem bereits mindestens zwei Jahre eingebaut ist) von diesen Heizsystemen:

Beachten sollten Sie darüber hinaus, dass das Bafa nur Prämien und keine Darlehen vergibt. Attraktiv ist die Förderung allerdings auch deshalb, weil Sie diese mit KfW-Zuschüssen und KfW-Darlehen kombinieren können. Beachten sollten Sie nur, dass die gesamte Förderungssumme die Investitionssumme für den Umbau oder den Bau der Immobilie nicht übersteigen darf (Stand: 07/2017).

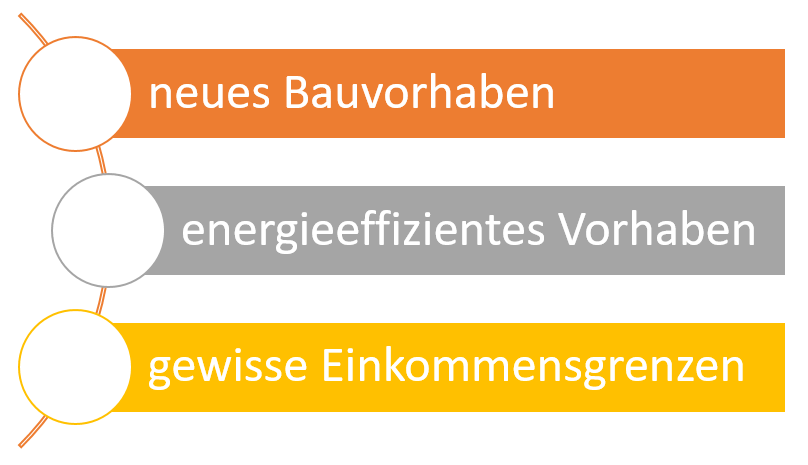

Wenngleich die meisten anderen staatlichen Förderprogramme zur Immobilienfinanzierung deutlich weniger bekannt sind als das KfW-Darlehen, gibt es doch so einige nennenswerte staatliche Hilfen. Zu nennen sind hier etwa die Förderprogramme der Länder. Die Unterschiede zwischen den Programmen in den jeweiligen Ländern sind teils erheblich. Einige Bedingungen gelten allerdings in den meisten Fällen, wenn Sie eine Förderung dieser Art nutzen wollen. Zu den Voraussetzungen für die Förderprogramme der Länder gehören gewöhnlich:

Gegenüber dem KfW-Darlehen fällt allen voran auf, dass Einkommensgrenzen gelten. Diese gibt es bei den Darlehen der Kreditanstalt für Wiederaufbau nicht. Stattdessen werden mit einem KfW-Darlehen im Prinzip alle energieeffizienten Bauvorhaben gefördert. Gemein setzen auch die Förderprogramme der Länder voraus, dass es sich um ein energieeffizientes Bauvorhaben handelt. Teilweise kommt zudem die Einschränkung dazu, dass es sich um einen Neubau handeln muss. Für den Erwerb oder die Modernisierung einer Immobilie gibt es nur wenige Förderprogramme der Länder. Wir raten Ihnen dazu, sich direkt in Ihrem Bundesland bei den entsprechenden Stellen über die verschiedenen Förderprogramme zur Immobilienfinanzierung zu informieren.

Die Förderinstitute der bevölkerungsreichsten Länder im Überblick:

Vielleicht interessant für Sie?

Die sogenannte Eigenheimrente, umgangssprachlich als Wohn-Riester bekannt, gilt als eine der am häufigsten genutzten langfristigen Förderungen für den Erwerb einer Immobilie. Das Prinzip ist einfach: Sie zahlen jedes Jahr einen Anteil Ihres Gehaltes in einen Bausparvertrag oder eine ähnliche Finanzierungsart mit dem Ziel des Erwerbs einer Immobilie ein und erhalten dafür vom Staat eine Förderzulage. Aktuell (Stand: 06/2017) gelten folgende Fördersätze:

Generell gelten die Förderungen pro Haushalt. Sie erhalten die 154 Euro Grundzulage entsprechend doppelt, wenn Sie mit Ihrem Ehepartner oder eingetragenen Lebenspartner zusammenleben. Die Kinderzulage erhalten Sie zudem pro Kind. Allerdings gelten die maximalen Fördersätze immer nur dann, wenn Sie auch die maximale Summe in den Riester-Vertrag einzahlen. Das sind (Stand: 06/2017) 4 Prozent Ihres sozialversicherungspflichtigen Einkommens. Liegt dieses beispielsweise bei 50.000 Euro, müssen Sie jedes Jahr 2.000 Euro in den Wohnriester-Vertrag einzahlen. Sofern Sie einen geringeren Anteil Ihres Einkommens für Wohnriester nutzen, werden auch die Zuschläge anteilig gekürzt. Sie erhalten die Maximalförderung also auch nur bei maximaler eigener Zahlung.

Ein weiterer Vorteil von Wohnriester liegt darin, dass Sie bis zu maximal 2.100 Euro eigener Zuzahlung zum Wohnriester-Vertrag (Anteil des Einkommens plus mögliche Zusatzzahlungen) als Sonderausgaben von der Steuer absetzen können. Damit sparen Sie zusätzlich Steuern und profitieren daher besonders von Ihrem Wohnriester-Vertrag. Starten Sie Ihren Riester-Vertrag bis zur Beendigung des 25. Lebensjahres, erhalten Sie zusätzlich einmalig 200 Euro Bonus.

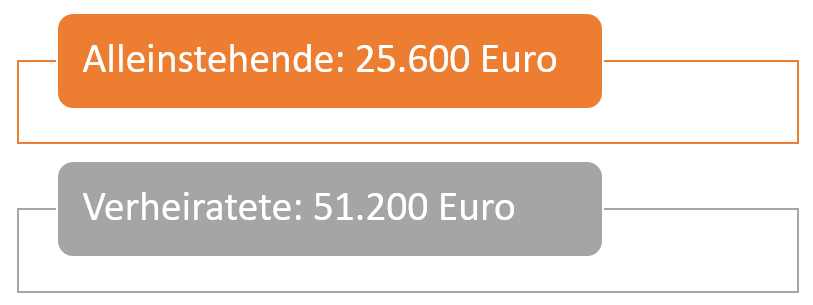

Nachdem die Eigenheimzulage mittlerweile nicht mehr neu vergeben wird und sozusagen ein Auslaufmodell geworden ist, bleibt Ihnen als weitere Förderung nur noch die Wohnbauprämie. Grundsätzlich gelten bei dieser Förderung allerdings Einkommensgrenzen, die Sie zwingend im Blick haben sollten. Entscheidend sind dabei diese Grenzen:

Grundsätzlich gelten diese Grenzbeträge für das sozialversicherungspflichtige Einkommen. Verdienen Sie mehr Geld, können Sie die Wohnbauprämie leider nicht in Anspruch nehmen. Sollten Sie allerdings für die Wohnbauprämie infrage kommen, winken Ihnen attraktive Aufwendungen. So liegt die Prämienhöhe bei 8,8 Prozent auf die maximalen Aufwendungen. Die maximalen Aufwendungen dieser Komponente der staatlichen Hilfe bei der Immobilienfinanzierung liegen bei 512 Euro (Einzelpersonen) beziehungsweise 1024 Euro (Ehepaare). Alle hier genannten Werte beziehen sich auf den Stand 06/2017.

Vermögenswirksame Leistungen (VL) müssen nicht zwingend mit einer Immobilienfinanzierung in Zusammenhang stehen. Sie können vermögenswirksame Leistungen allerdings auch als staatliche Hilfe für die Immobilienfinanzierung nutzen. Grundsätzlich funktionieren VL nach einem Muster. In Ihrem Tarif- oder Arbeitsvertrag ist meist festgelegt, ob und wie viel ein Arbeitgeber als vermögenswirksame Leistung beisteuert. Darüber hinaus müssen Sie eine gewisse Zusatzzahlung leisten. Von staatlicher Seite kommt dazu unter bestimmten Voraussetzungen noch eine Arbeitnehmersparzulage. Diese Prämie erhalten Sie grundsätzlich immer dann, wenn Ihr Einkommen bestimmte Freigrenzen nicht übersteigt und Sie dieses Einkommen aus nicht-selbstständigen Tätigkeiten erzielen.

Grundsätzlich können Sie VL für diese fünf Arten der Anlage nutzen:

Dabei fallen Ihnen sicherlich sofort der Bausparvertrag und die Darlehenstilgung auf, die beide über vermögenswirksame Leistungen gefördert werden. Bedenken Sie allerdings, dass die VL für die Darlehenstilgung nur dann infrage kommen, wenn es sich um eine selbstgenutzte Immobilie handelt. Zudem sollten Sie sich beraten lassen, ob ein Bausparvertrag eine gute Option ist oder Sie Ihr Geld lieber in einem Sparplan oder Investmentfonds bündeln sollten – in diesem Fall können Sie das Geld später natürlich dennoch für den Kauf oder die Finanzierung einer Immobilie nutzen. Sie erhalten aber möglicherweise höhere Zinsen und müssen zudem nicht mit einer Zweckbindung des Geldes leben.

Wenngleich von staatlichen Förderprogrammen zur Immobilienfinanzierung hauptsächlich Projekte gefördert werden, die Bürger ins Eigenheim bringen sollen, gibt es auch Vorteile, wenn Sie sich für eine Vermietung oder Verpachtung entscheiden. Das liegt daran, dass Sie Einkünfte aus Vermietung und Verpachtung als sogenannte Überschusseinkünfte über die Werbungskosten ermitteln können. Entsprechend können Sie auch Verluste und Abschreibungen über die Werbungskosten in Ihrer Steuererklärung geltend machen. Dazu gehören beispielsweise der Aufwand für die Finanzierung und die Erhaltung und generelle Abschreibungen für die Immobilien (2 bis 2,5 Prozent / Stand: 06/2017). Auch sonstige Kosten können Sie über diesen Weg absetzen.

Bedenken sollten Sie allerdings, dass diese Vorteile dann nicht gelten, wenn es sich um Liebhaberei handelt. Im Steuerrecht wird die Liebhaberei dadurch festgestellt, dass Sie keine Gewinnerzielungsabsicht haben. Allerdings dürfen Sie das nicht selbst festlegen, sondern müssen damit zurechtkommen, dass die vorliegende Gewinnerzielungsabsicht durch staatliche Stellen festgestellt wird.

Das Erneuerbare-Energien-Gesetz (EEG) bringt Ihnen nicht direkt eine Hilfe bei der Finanzierung einer Immobilie. Im Prinzip ist das EEG allerdings eine staatliche Hilfsmaßnahme für all diejenigen, die eine neue Immobilie bewohnen, kaufen oder bauen. Wenn Sie Ihren Strom, etwa aus einer Photovoltaik-Anlage oder Erdwärme gewinnen, und bei Überproduktion in das Netz einspeisen, erhalten Sie möglicherweise eine Prämie. Die staatliche Förderung können Sie entsprechend dann nutzen, wenn Sie sich für eine moderne Art der Energiegewinnung beim Bau Ihrer Immobilie entscheiden. Sie sollten allerdings bedenken, dass das EEG zuletzt überarbeitet wurde und wohl auch in den kommenden Jahren noch mehrfach verändert wird. Eine verlässliche Prämie ist das EEG demnach nicht (Stand: 07/2017).

Eine letzte staatliche Förderung bei der Immobilienfinanzierung bietet die sogenannte Wohnraumförderung. Dabei handelt es sich um ein Programm, das speziell auf einkommensschwache Personen ausgelegt ist. Die Freigrenzen für die Inanspruchnahme sind allerdings generell sehr gering (Stand: 06/2017):

Dazu kommt eine Freigrenze von 4.100 Euro für jede weitere im Haushalt lebende Person. Jedes Kind (unabhängig vom Lebensort im Haushalt) sorgt für eine weitere Erhöhung der Freigrenze um 500 Euro. Dazu kommen allerdings leider zahlreiche weitere Einschränkungen der Wohnraumförderung. Dazu zählen beispielsweise Einschränkungen bei der Baugröße oder den Baukosten. Zudem gibt es Mindestgrenzen. Nicht in Anspruch genommen werden kann die Wohnraumförderung beispielsweise dann, wenn Sie nach Abzug der monatlichen Kosten zur Finanzierung nicht mehr genug Geld übrighaben, um den Lebensunterhalt zu bestreiten.

Vermutlich waren Ihnen die meisten staatlichen Förderprogramme zur Immobilienfinanzierung bislang nicht bekannt. Damit stehen Sie nicht allein, denn die staatlichen Hilfsprogramme sind nur wenigen Verbrauchen in Deutschland bekannt. Wie Sie in diesem Ratgeber gesehen haben, gibt es deutlich mehr als nur KfW-Darlehen. Nutzen Sie daher Ihre Chance und blättern Sie sich durch die genauen Bedingungen der jeweiligen Programme. Wenn Sie alle möglichen Hilfen ausgemacht haben, sollten Sie sich in unserem Kreditvergleich nach einer möglichst günstigen Immobilienfinanzierung umsehen, um auch in diesem Bereich weiter zu sparen.

Immobilienfinanzierung: Fantasista | Dreamstime Stock Photos

Puppe und Haus: Fantasista | Dreamstime Stock Photos

Aufzählungen: Bezahlen.de

Haus aus Scheinen: Suto Norbert | Dreamstime Stock Photos

Reihenhäuser: lbs.de